Home > El mercado de divisas y la gestión del riesgo de los tipos de cambio

Palabras clave: divisas, gestión del riesgo, predicción de tipos de cambio.

Key words: Foreign Exchange, risk management, price forecasting.

Resumen: Las divisas se intercambian en un mercado internacional no centralizado (OTC, del inglés over-the-counter) conocido como mercado de Forex (del inglés Foreign Exchange). Es el mercado internacional más activo y líquido, con más de 4 trillones de dólares intercambiados cada año según el Banco de Liquidación Internacional.

En una economía cada vez más global, la gestión del riesgo de tipos de cambio es de una importancia creciente para la empresa, y así lo demuestran tanto las estrategias seguidas por la mayoría de empresas multinacionales como el creciente número de estudios académicos al respecto. Dada la tendencia actual a internacionalizar los procesos productivos y de comercialización, y a integrarlos con la actividad de gestión financiera, el conocimiento del mercado de divisas está creciendo en interés para los ingenieros en la empresa. Este artículo es una introducción a este mercado y sus productos, así como a las estrategias básicas de gestión del riesgo asociado a los tipos de cambio.

Abstract: Currencies are exchanged over-the-counter in what can be deemed as the most active and liquid market, with over USD 4 trillion exchanged in 2010 according to the Bank of International Settlements.

In an increasingly global economy, FX risk management is becoming more and more important for corporates, as it is acknowledged by the strategies implemented by the vast majority of multinational companies and the increasing number of published academic papers. Current trends often imply the internationalization of production and commercialization processes and their integration with financial management. This means that the knowledge of the FX market is increasingly interesting for engineers working in corporations. This article is an introduction to this market and its products, as well as to the basic risk management strategies associated to FX risk.

Autor: Sara Lumbreras, Carlos Maté Jiménez

Sara Lumbreras. Ingeniera Industrial del ICAI especializada en Sistemas Eléctricos. De 2006 a 2010 trabajó en JPMorgan Londres como estructuradora en materias primas y divisas. Desde 2010 es investigadora en formación en el Instituto de Investigación Tecnológica (IIT) en el grupo SADSE. Sus principales áreas de trabajo son las energías renovables, la investigación operativa y en particular las técnicas de optimización aplicadas a la planificación de la expansión de la red.

Carlos Maté Jiménez. Profesor Propio de la ETSI (ICAI) de la Universidad Pontificia Comillas de Madrid, adscrito al Departamento de Organización Industrial y al Instituto de Investigación Tecnológica (IIT). Doctor en Ciencias Matemáticas y Diplomado en Ciencias Económicas y Empresariales por la Universidad Complutense. Experto en Predicción en Finanzas, ha escrito varios libros sobre Estadística y publicado diversos artículos sobre aplicaciones de los Métodos Estadísticos al mercado de FOREX.

El mercado de divisas y sus productos

Las divisas se intercambian en un mercado global no centralizado que permanece abierto las 24 horas del día (excepto fines de semana). Aunque algunos mercados organizados permiten el intercambio de divisas y futuros asociados a ellas, como el Chicago Mercantile Exchange (CME), Euronext.liffe, el Tokyo Financial Exchange y el Intercontinental Exchange, los volúmenes que en ellos se intercambian son prácticamente despreciables con respecto al volumen total. Esto es, las divisas se intercambian principalmente en un mercado over-the-counter, formado por grandes contrapartidas que compran y venden directamente entre ellas, sin ningún mercado que medie en los intercambios. Esto tiene como consecuencia que no existe un precio de mercado de cierre, como, por ejemplo, en los mercados de renta variable. Existen sin embargo tasas de cambio oficiales publicadas por bancos centrales o proveedores de datos. Se trata de tipos fixing que en muchos casos pueden ser comerciados de manera líquida (por ejemplo, los publicados por el Banco Central Europeo), pero que no corresponden a transacciones reales de la misma forma que en otros mercados.

Con el objetivo de evitar posibles confusiones, se introdujeron los códigos ISO 4270 en los que cada divisa aparece representada por tres letras; las dos primeras se refieren al país y la tercera al nombre de la moneda. En la tabla 1 se reflejan los códigos y nombres de las divisas más intercambiadas.

Además, se establece por convención la manera en que se cotizan los diferentes pares de divisas (la primera divisa se expresa en unidades de la segunda). Por ejemplo, el EURUSD se cotiza siempre en número de dólares por euro, o el USDBRL en número de reales por dólar.

El mercado de divisas tiene como propósito fundamental posibilitar el comercio internacional. Sin él, las actividades de importación y exportación resultarían imposibles. Productos como swaps, operaciones a plazo y opciones (discutidas en secciones posteriores) facilitan la gestión del riesgo para compañías con ingresos o costes en divisas diferentes a la de origen. La inversión internacional depende también del mercado de Forex. Los intercambios pueden suceder incluso cuando los mercados locales correspondientes a la divisa comprada o a la vendida están cerrados, si bien es cierto que en divisas menos líquidas (como, por ejemplo, en mercados emergentes) esto puede implicar un aumento considerable en los costes de transacción.

Sin embargo, estos costes de transacción son generalmente bajos cuando se los compara con otros productos financieros. En general, el inmenso volumen intercambiado en el mercado de Forex tiene como consecuencia una extraordinaria liquidez. Para poner esta afirmación en perspectiva, consideremos que el spread (el diferencial entre los precios de oferta y demanda, que refleja la liquidez) es en media sólo 0.7 puntos básicos (0.007%) en EURUSD, mientras que llega a alcanzar los 4 puntos básicos (0.04%) en el S&P500 [Bloomberg]. En el caso de los países del G10, podemos afirmar que el de divisas es el más líquido de los mercados.

Introducción a los regímenes de divisa

Hay varias estrategias que un banco central puede escoger a la hora de gestionar el tipo de cambio de su divisa. Se trata de una decisión política que puede tener un profundo impacto en la competitividad internacional del país, al menos en el corto plazo. Según las restricciones impuestas a las tasas de intercambio tenemos:

- Tipos libres: se intercambian libremente en el mercado, sin ligar su valor ni a un estándar en oro ni a otra divisa. El estándar de oro conocido como bullion (cada unidad de moneda emitida se respalda por una cantidad de oro en el banco central) era el sistema tradicional y de uso mayoritario hasta mediados del siglo XX. El mecanismo sólo se suspendía temporalmente durante períodos excepcionales en los que las naciones tenían una gran necesidad de fondos: principalmente, en tiempos de guerra. Después de las guerras mundiales, las presiones que supusieron los gastos de reparación fueron tan intensas que consumieron las reservas de varias naciones y algunos, como el Reino Unido, reconocieron que les era imposible retomar el estándar de oro. Fue entonces, en 1944, cuando el acuerdo de Bretton Woods estableció que el dólar mantendría el bullion, y los países firmantes mantendrían un tipo de cambio fijo con respecto al dólar [Mikesell 94]. Sin embargo, los gastos provocados por la guerra de Vietnam forzaron a que los Estados Unidos abandonasen este sistema en 1971, lo que provocó su colapso, conocido como el Shock de Nixon.

Sin la obligación de mantener reservas de oro, las naciones pueden emitir dinero libremente, lo que puede resultar en inflación y devaluación de la moneda, al verse estas decisiones reflejadas inmediatamente en los tipos de cambio. Todos los países del G10 funcionan actualmente con el régimen de tipos de cambio libre. Recientemente se ha planteado en distintos foros políticos y económicos la posibilidad de establecer un nuevo acuerdo en la línea de lo que supuso Bretton Woods (Boughton, 2009).

Es importante saber que los bancos centrales pueden participar en el mercado y, si escogen hacerlo, modificar el tipo de cambio de manera considerable. Este es el caso, por ejemplo, del franco suizo (CHF), donde el Banco Nacional de Suiza (SNB) propone una banda en la que el tipo de cambio debería idealmente moverse. Si el mercado se desvía de estos niveles, el SNB vende grandes cantidades de francos en el mercado hasta que el tipo de cambio vuelve a los niveles deseados.

En el gráfico de la figura 1, tenemos un ejemplo de intervención del Banco Central Suizo el 6 septiembre de 2011. El SNB vendió francos en el mercado hasta conseguir depreciar su divisa. Debido a la condición de valor refugio del franco suizo, la crisis ha provocado un aumento de los flujos de capital provenientes del extranjero. La consecuente apreciación del franco suizo pone en peligro la economía del país, por lo que la autoridad monetaria actúa para limitarla.

Los tipos fijos establecen su valor como una constante con respecto a una divisa extranjera. Éste es un caso típico de antiguas colonias que mantienen su divisa ligada al antiguo colonizador. En algunos casos es posible mejorar la competitividad internacional como exportadores manteniendo tasas artificialmente bajas (como el Yuan en China). En particular, es corriente ver países exportadores fijando su divisa con respecto a la de su principal contrapartida. Por ejemplo, la mayoría de los países exportadores de petróleo mantienen su divisa constante con respecto al dólar. Además, un tipo de cambio fijo reduce la volatilidad a corto plazo, lo cual puede resultar beneficioso a la hora de atraer inversión internacional, ya que el riesgo percibido puede ser menor. Muchas economías emergentes escogen fijar su divisa por esta razón. Sin embargo, esta afirmación es aún controvertida [Berger 2000].

Según las restricciones impuestas a los intercambios, las divisas pueden dividirse en:

- Libremente convertibles en el mercado. Por ejemplo, todas las divisas del G10.

- Semi convertibles, en las que se pueden realizar intercambios pero existen impedimentos, por ejemplo, a la inversión internacional. La rupia india o el yuan chino son dos buenos ejemplos.

- Completamente bloqueadas, como por ejemplo el peso cubano o el won norcoreano, que no participan en el mercado.

Factores que influyen en los tipos de cambio

Los tipos de cambio se ven influidos por numerosos factores, que pueden clasificarse como económicos, políticos y de aversión al riesgo. Esta sección revisa los principales, junto con las principales teorías de explicación de precios que se utilizan en la industria.

Los principales factores que afectan a los precios son:

- Los tipos de interés, o, mejor dicho, los movimientos en los tipos de interés. Una subida de tipos, en general, hace más atractiva una divisa, mientras que una bajada hace que sea menos ventajoso poseerla. Ese efecto resulta en movimientos de capital que causan la apreciación de divisas cuyos tipos están subiendo y la depreciación de las que están en fase de bajada de tipos. Es conveniente tener en cuenta que las decisiones en materia de tipos están a su vez ligadas a condiciones macroeconómicas que suelen, a su vez, dar señales positivas sobre el crecimiento de las economías que están en fase de subida de tipos y señales negativas sobre aquéllas que están en fase de bajada de tipos.

- La emisión de dinero, la política fiscal y todas las decisiones que tengan un impacto en la inflación. Los tipos de cambio se ajustan para devaluar las divisas con una inflación elevada y apreciar las que muestran bajos niveles de inflación.

- Por el mismo motivo, la balanza de pagos puede favorecer la divisa de un exportador y presionar la de un país importador.

- Todos los indicadores macroeconómicos que aporten información sobre la salud económica de una nación tendrán un efecto sobre su divisa en el momento de su publicación. Por ejemplo, cualquier sorpresa en los datos de creación de empleo en Estados Unidos se ve reflejada en movimientos repentinos en el dólar.

- La información política tiene también un impacto sobre los tipos. Cualquier noticia que pueda crear inestabilidad penalizará el tipo de cambio, mientras que noticias positivas lo estabilizarán.

- La percepción general de riesgo tendrá un impacto diferente dependiendo del tipo de economía. Normalmente las economías emergentes se verán dañadas por incrementos en la percepción del riesgo. Las llamadas divisas refugio incrementan su valor en momentos de crisis.

Se han propuesto varias teorías para intentar explicar las fluctuaciones a largo plazo de los tipos de cambio. Actualmente no hay ningún consenso sobre si estos modelos pueden utilizarse para generar predicciones eficientes.

- La paridad en el poder adquisitivo (PPP, de Purchasing Power Parity) propone que, en el largo plazo, los tipos de cambio deberían ajustarse para que los precios de bienes y servicios fuesen idénticos en todas las naciones. El índice Big Mac es una medida simplificada muy popular que compara los precios de la famosa hamburguesa en diferentes países [Big Mac Index].

- La teoría de la balanza de pagos intenta simplificar las fluctuaciones como consecuencias únicamente de las transacciones derivadas del comercio internacional.

Sin embargo, aunque la realidad responda en parte a estas consideraciones, éstas no son suficientes para explicar los movimientos en los precios, ni siquiera en el largo plazo. Es de sobra conocida la extrema dificultad de realizar buenas predicciones en el mercado de divisas [Kilian and Taylor 2003].

El Carry Trade

El Carry Trade es una de las estrategias de inversión más importantes y con más influencia en los mercados en general. Consiste en tomar prestado un determinado volumen de una divisa en la que el tipo de interés sea relativamente bajo e invertir la suma en otra en la que el rendimiento percibido sea mayor. Si la tasa de cambio se mantiene constante, esta estrategia le reporta al inversor un beneficio igual a la diferencia entre los tipos de interés. Este beneficio puede incrementarse o verse erosionado por posibles movimientos en el tipo de cambio ente las dos divisas.

Esta estrategia tiende a ser muy atractiva en períodos de baja volatilidad, y atrae grandes cantidades de capital. Tanto es así que las variaciones repentinas de capital invertido pueden tener un efecto considerable en los tipos mismos; cuando la aversión al riesgo se incrementa (en momentos de crisis) se deshacen las posiciones rápidamente. Los inversores compran entonces la divisa de tipo de interés bajo y venden la de tipo relativamente alto. Esto tiene como consecuencia que en los momentos de crisis normalmente se produce una rápida apreciación de las divisas con tipos de interés bajos y una depreciación de las de tipos altos [Plantin 2002]. El ejemplo más paradigmático de este fenómeno es el yen (especialmente contra el dólar), que refleja con apreciaciones súbitas los momentos de alta volatilidad e incertidumbre en los mercados. Mettler et al. (2010) ha estudiado el impacto de la situación económica de crisis que se vive en el mundo desde 2007 sobre este tipo de estrategias.

Principales productos del mercado de Forex

Los productos del mercado de divisas se adecúan a las necesidades de inversores y de empresas con actividad internacional. De los 4 trillones negociados en 2010 en el mercado de divisas, 1.5 trillones se intercambiaron en transacciones al contado (conversiones directas entre dos divisas), 1.7 trillones en swaps (operaciones en las que se cierran simultáneamente una compra y una venta en la misma divisa a liquidarse en momentos diferentes), 500 billones en transacciones a plazo (a liquidarse en algún momento futuro) y 200 billones en operaciones basadas en opciones y derivados financieros.

Operaciones al contado

El mercado al contado realiza conversiones directas entre divisas. En general, los fondos correspondientes a la divisa vendida no abandonan su depósito bancario correspondiente (ni la divisa comprada se ingresa) hasta dos días después de la realización de la transacción. Esto se conoce como liquidación T+2, aunque hay algunas excepciones (como la Lira Turca, que liquida en T+l). Este tipo de liquidación permite tener una exposición a los tipos de cambio aunque todavía no haya tenido lugar el intercambio físico, durante al menos un día natural. Este período puede alargarse por medio de refinanciaciones conocidas como Tom/Next (de Tomorrow/Next day), en las que se acuerda, tras un pago o un reintegro, que la liquidación se realizará un día después de lo acordado. Estas transacciones pueden realizarse tantas veces como sea necesario, de manera que no es necesario realizar transacciones físicas para tener exposición plena a los movimientos de divisas. Ésta es una característica muy cómoda para los inversores, que, junto con los bajos costes de transacción, hacen que el mercado de Forex sea escogido con frecuencia para realizar transacciones especulativas.

El mercado a plazo

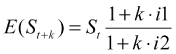

Las transacciones a plazo o forward son acuerdos para intercambiar dos divisas en el futuro a un precio determinado. Permiten a las contrapartidas asegurarse un tipo de cambio para una transacción futura. Este precio se determina por condiciones de no arbitraje teniendo en cuenta el precio al contado y los tipos de interés de ambas divisas:

- St es el tipo de cambio al contado en el momento t expresado en número de unidades de la divisa 1 por cada unidad de divisa 2.

- E(St+k) representa el valor esperado del tipo de cambio al contado en el momento t+k.

- il es el tipo de interés de la primera divisa al plazo k.

- i2 es el tipo de interés de la segunda divisa al plazo k.

Dependiendo de cuál sea el tipo de interés más alto, los precios del forward serán crecientes o decrecientes con el plazo.

Realizar una transacción a plazo asegura completamente el tipo de cambio, eliminando los riesgos asociados a movimientos en el precio.

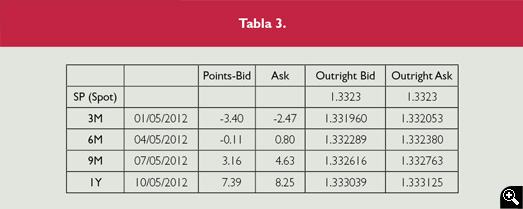

Caso 1. Exportador

Una empresa española exporta regularmente sus productos a EE UU y espera ingresar USD 10 mln cada trimestre de 2012. Si quisiera eliminar el riesgo de que el dólar se deprecie contra el euro y sus ganancias sufran, podría comprar euros y vender dólares en el mercado a plazo. Las tasas de cambio se determinarían según el mercado. En concreto, según [Bloomberg, 3 oct. 2011], los precios del forward fueron los que aparecen en la tabla 3.

Según esta pantalla, deberíamos mirar el outright ask (ya que si se quieren comprar euros debe tomarse el precio de oferta o ask). Se publican de dos maneras, la tasa de conversión (outright) o los puntos (points), que expresan la diferencia entre el precio al contado y el de futuro.

Por tanto, la empresa podría asegurarse, sin coste alguno, un tipo de cambio de 1.332053 para el primer trimestre, 1.332380 para el segundo, 1.332763 para el tercero y 1.333125 para el último.

Caso 2. Importador

De la misma manera, un importador podría vender euros y comprar dólares para asegurar su tipo de cambio en el momento de la transacción.

En este caso, los precios a futuro que podría asegurar son 1.331960, 1.332289, 1.332616 y 1.333039 respectivamente, según la tabla 3.

Asegurar el tipo de cambio no es siempre lo más conveniente. Por ejemplo, si se espera que el tipo de cambio se mueva a nuestro favor, o si el precio del forward es muy desventajoso. Esto último suele suceder en los casos de exportadores a países emergentes, ya que los altos tipos de interés implican una depreciación que se verá reflejada en los precios del mercado a plazo.

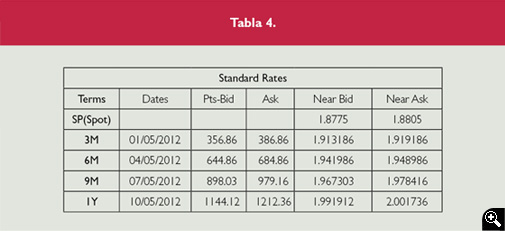

Caso 3. Exportador a una economía emergente con tipos altos

Una empresa americana exporta a Brasil y quiere asegurarse el tipo de cambio para el año siguiente. Las pantallas (Bloomberg) indican lo siguiente para los tipos USDBRL (ver tabla 4).

Por tanto, aunque el tipo al contado sea 1.8805 para venta de reales (compra de USD, ya que se cotiza como USDBRL), a futuro sólo puede asegurarse un 2.001736, alrededor de un 6% peor debido a la diferencia de tipos de interés entre ambas divisas. La empresa podría considerar otras opciones que pudieran serle más ventajosas en estas circunstancias.

• Opciones

Las opciones plain vanilla dan al titular el derecho, pero no la obligación, de vender (en el caso de una opción put) o comprar (en el caso de una call) a un precio definido en el futuro (el strike o precio de ejercicio). El comprador de la opción debe pagar el precio del producto (la prima de la opción). Pueden utilizarse para proteger posiciones o como instrumento de especulación.

Caso 4. Protección de una inversión

Un inversor de la zona euro posee un depósito en Suiza denominado en francos suizos. Es posible que quiera emplear el dinero dentro de un año, y aunque cree que el franco subirá, le gustaría protegerse contra una posible bajada preocupado por posibles intervenciones del SNB.

Para ello, puede escoger invertir en una opción de compra de EURCHF (comprar EUR vendiendo CHF) que limite sus pérdidas en la divisa a un 10%.

Opción a 1 año, EUR call/CHF put, precio de ejercicio = precio al contado x 110% (a 3 de octubre de 2011, esto es precio al contado 1.21559, precio de ejercicio 1.33710).

La prima sería EUR 8,862 para un nominal de EUR 1000000 (alrededor de un 0,9% de la inversión).

• Swaps

Los swaps de divisa (Cross Currency Swaps) consisten en el acuerdo simultáneo de dos operaciones de compra y venta a liquidarse en dos fechas distintas. En versiones más complejas pueden incluirse otros pagos, por ejemplo, los intereses de un crédito.

Caso 5. Swap de divisa

Una empresa ha escogido emitir bonos en el extranjero para beneficiarse de una mayor demanda para ellos que en su país de origen. En concreto, una empresa estadounidense podría emitir bonos en Japón denominados en yenes (lo que se conoce como bonos "Samurai"). Ésta ha sido una operación muy corriente en los años en los que el tipo de interés en dólares era muy superior al tipo de interés en yenes. La empresa podría eliminar por completo el riesgo de que suban los tipos de interés en Japón o que se aprecie el yen mediante un swap de divisa de JPY a USD.

• Los derivados complejos

Las estructuras más complicadas pueden adaptarse a las necesidades de cada participante particular. Pueden crearse productos para proteger de riesgos complejos, así como derivados para invertir en apuestas sofisticadas.

Caso 6. Transacción sujeta a contrato

Un tipo de operación que está cobrando una creciente importancia son las transacciones a plazo sujetas a la aceptación de un contrato: se asegura el tipo de cambio para la divisa antes de calcular el precio final de un proyecto, o de negociar la compra de un activo en el extranjero. El intercambio de divisas sólo tendrá lugar si la operación subyacente se realiza.

Caso 7. Protección de una inversión (2)

Si se quisiera abaratar la opción presentada en el apartado anterior podría añadírsele una barrera Knock-out, de tal forma que, si el tipo EURCHF bajara por debajo de 1.16, la opción carecería de validez (este caso parecería además indicar que los tipos de cambio se están moviendo ventajosamente para el inversor, con lo que le importaría menos quedarse desprotegido). El precio de la prima bajaría ahora a EUR 5,916 para el mismo nominal (alrededor del 0,6%).

Caso 8. Opciones sobre cestas

Igualmente una empresa europea con actividad comercial en varios países distintos podría escoger proteger su cartera de forma global y no las posiciones individuales en cada divisa. Para ello, compraría una opción sobre la cesta de divisas correspondiente, por la que recibiría la media ponderada de las depreciaciones correspondientes. La principal ventaja de esta protección es que resulta más barata que la compra de opciones individuales. Por ejemplo, si la empresa tuviese gastos en Turquía, Estados Unidos y Brasil podría comprar una opción call sobre la cesta/put sobre el euro.

Asumiendo que la cesta fuese equilibrada (los tres pesos fueran iguales, el precio de una opción cuyo precio de ejercicio fuese igual al precio al contado, lo que se conoce como ATM, at the money), sería para un vencimiento de un año (1y), según la calculadora de opciones de Bloomberg:

1y ATM call sobre cesta: 3.95%.

Las opciones sobre las divisas individuales serían:

- EURCHF 1y Call: 8.57%.

- EURUSD 1y Call: 6.72%.

- EURBRL 1y Call: 11.9%.

En este caso resulta evidente el ahorro que supone esta estrategia. Los ahorros serán mayores cuanto menor sea la correlación entre los componentes de la cesta.

Caso 9. Inversiones sobre cesta

Ésta es también una manera popular para los inversores de beneficiarse de posibles movimientos en un grupo de divisas, sin arriesgar más capital que el pagado por la prima de la opción. Por ejemplo, podría comprar una opción que pagase a vencimiento la cantidad invertida más un porcentaje dependiente de lo que haya apreciado la cesta BRIC (Brasil, Rusia, India y China), representativa de economías emergentes.

El precio de una opción call a 6m sobre la cesta BRIC/put sobre el euro es de 2.92% del capital invertido.

Conclusiones

La estrategia de gestión del riesgo de una empresa se basará en una combinación de los productos anteriores y otros más complejos teniendo en cuenta el perfil de riesgo, las divisas subyacentes y las previsiones de futuros movimientos en los tipos de cambio. Es normal encontrar, en empresas con un componente importador/exportador importante, que un cambio en la política de gestión de riesgo de Forex tenga un impacto profundo en los beneficios totales. Cualquier mejora en la eficiencia de su gestión puede ser de considerable interés para la empresa. Es por ello que se está observando un creciente interés en los modelos matemáticos de gestión de riesgo de Forex [Jorion 2009], así como en la mejora de la calidad de las predicciones del tipo de cambio en los diferentes horizontes de tiempo.